Über den Euro-Rentenmarkt wacht, seit einem Jahr nun unter der Führung von Christine Lagarde, die Europäische Zentralbank. Seit der Euro-Schuldenkrise greifen die Währungshüter über ihre Kaufprogramme massiv an den Anleihemärkten ein, insbesondere um die Gefahr deutlich steigender Risikoaufschläge zu bannen. Die Liquiditätsmaßnahmen und regulatorische Änderungen während der Pandemie sollten Banken und Unternehmen stützen, vor allem aber die Kapitalmärkte stabilisieren.

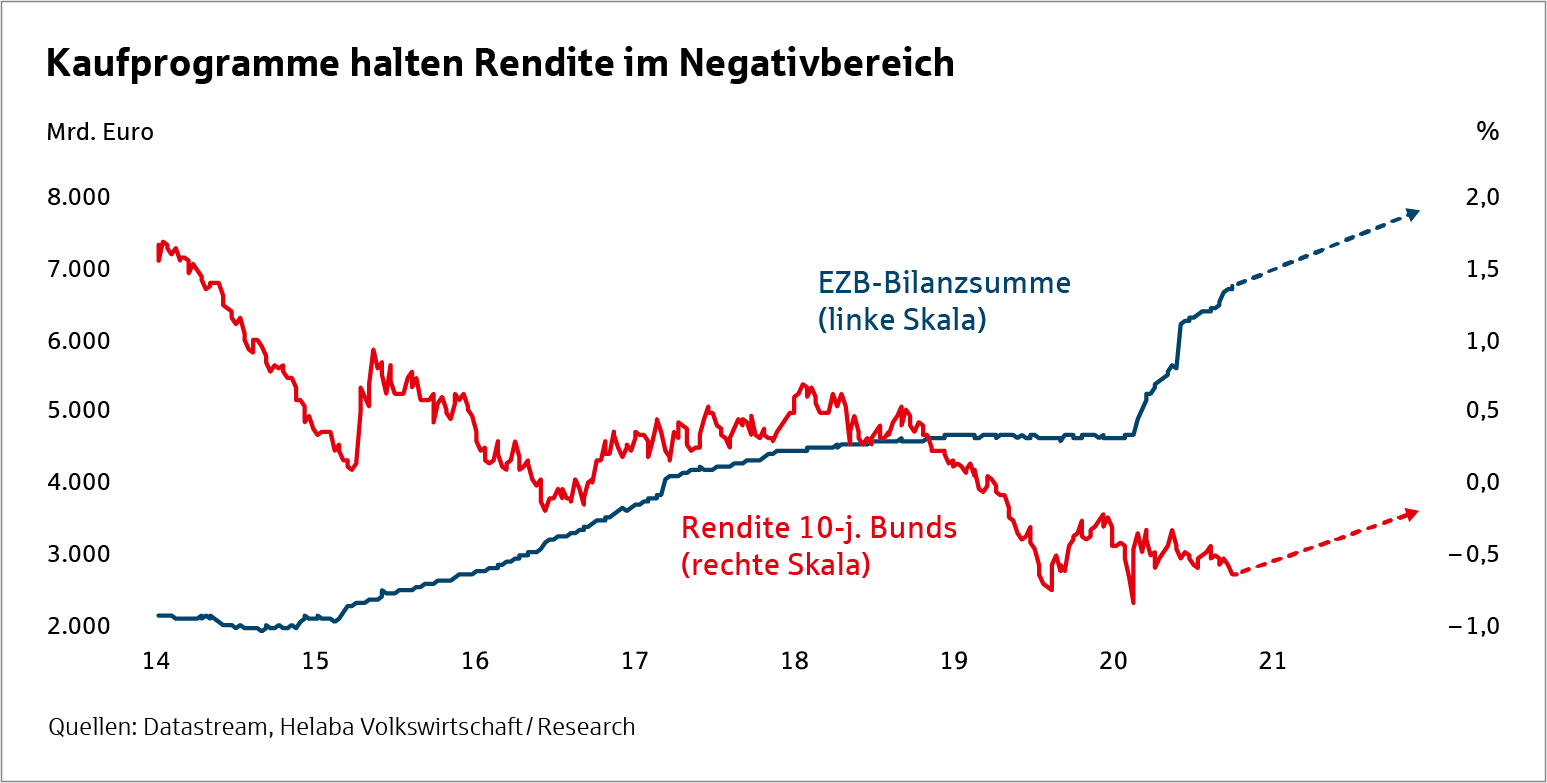

Und die EZB war erfolgreich. Selbst ohne Senkung der bereits rekordtiefen Leitzinsen gelang es ihr, die Anleihekurse der Krisenstaaten schnell unter Kontrolle zu bringen. Im Verbund mit umfangreichen EU Hilfspaketen fiel die Rendite 10-jähriger italienischer Staatsanleihen sogar auf ein neues Allzeittief von 0,6 %. Lag die EZB-Bilanzsumme 2014 noch bei 2 Billionen Euro, so stieg das Volumen seit März von 4,7 Billionen Euro auf zuletzt 6,8 Billionen Euro. 2020 dürfte die Bilanzsumme auf rund 60 % des nominalen BIP der Eurozone klettern. Dieser Trend ist weltweit zu beobachten. Spitzenreiter ist Japan mit einem Wert von mehr als 120 %.

Renditen steigen – EZB hält aber den Deckel drauf

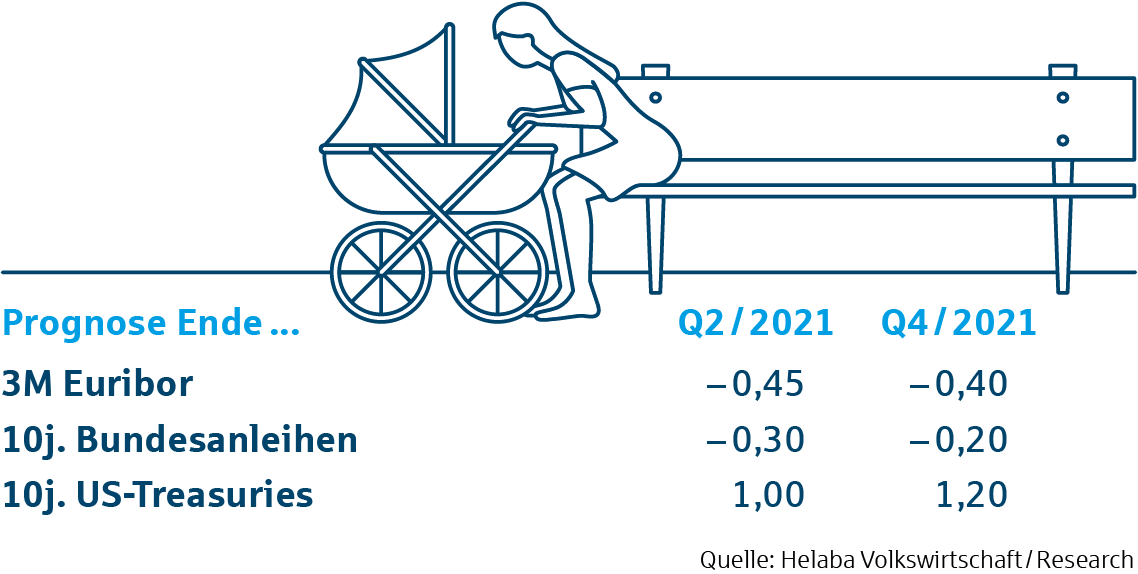

Die Rendite 10-jähriger Bundesanleihen verzeichnete im März mit – 0,8 % ebenfalls ein neues Tief. Bis Jahresende 2021 ist mit einem Anstieg auf – 0,2 % zu rechnen. Der höhere Gravitationswert wird genährt von der Konjunkturverbesserung, einer beschleunigten Inflation sowie einer massiven Zunahme der Staatsverschuldung. Nun steigt auch noch die Europäische Union zu einem Großemittenten am Rentenmarkt auf. In früheren Zeiten hätten das deutlich erhöhte Angebot und die extrem negative Realverzinsung erhebliche Kursrisiken mit sich gebracht.

„Angesichts der Beispiele für Marktversagen sollten wir uns die Frage stellen, ob Marktneutralität wirklich das Prinzip sein sollte, das das Management unseres geldpolitischen Portfolios leitet.“

Christine Lagarde, EZB-Präsidentin

Mit der EZB im Rücken werden viele Anleger aber gelassen bleiben. Sie setzen darauf, dass im Zweifel die Notenbank einfach ihre Kaufprogramme ausweitet. Eine Verlängerung des Pandemie-Notfallprogramms PEPP über den bislang anvisierten Ausstiegszeitpunkt zur Jahresmitte 2021 ist dabei die wahrscheinlichste Option. Zudem können sich die Anleger darauf verlassen, dass die Leitzinsen noch für lange Zeit negativ bleiben. Diese Erwartung dürfte durch die zur Jahresmitte bekanntgegebene Neuausrichtung der EZB-Strategie untermauert werden. Vieles deutet darauf hin, dass die EZB der US-Notenbank folgt und in Zukunft sowohl höhere Inflationsraten anstreben als auch ein längeres Überschießen der Teuerung tolerieren wird.

Zu Risiken und Nebenwirkungen fragen Sie …

Die im Zuge der jüngsten Krise enger gewordene Verbindung zwischen Geld und Fiskalpolitik könnte sich langfristig jedoch als schwerwiegendes Problem erweisen. Der steigende Anteil von Staatsanleihen in der Bilanz bedroht die Handlungsfähigkeit der EZB und setzt sie wachsendem politischen Einfluss aus. Ist die Geldpolitik im Fall eines deutlichen Inflationsanstiegs noch in der Lage, restriktiv zu werden, ohne die Refinanzierung der Euro-Staaten zu gefährden? Wohl eher eine rhetorische Frage. Oder schwingt sich die EZB gleich selbst zu einem – weit über Inflationsthemen handelnden – gesellschaftspolitischen Akteur auf, beispielsweise in der Bekämpfung des Klimawandels? Gleichzeitig drohen aufgrund der starken geldpolitischen Unterstützung notwendige Reformen – beispielsweise in Italien – verschleppt zu werden. Die Anregung von Christine Lagarde, die EU-Konjunkturhilfen als dauerhaftes Stützungsinstrument beizubehalten, würde diese Risiken verstärken. Populistische Tendenzen, insbesondere in den nördlichen EULändern, könnten im Gegenzug wieder zunehmen. Letztlich schrumpfen die Anreize, solide zu wirtschaften – nicht nur in den Krisenländern.

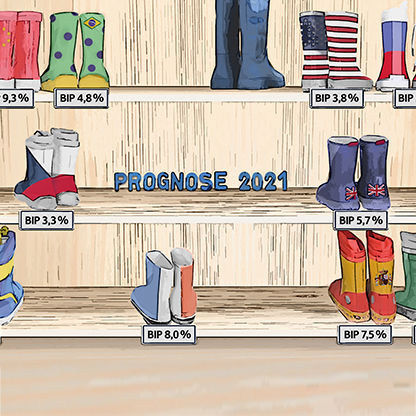

Das Spannungsfeld zwischen wachsender Staatsverschuldung und ultralockerer Geldpolitik existiert ebenfalls bei US-Staatsanleihen. Auch hier ist als Reaktion auf die sich verändernden Rahmenbedingungen mit steigenden Renditen zu rechnen. Lag die Rendite 10-jähriger US-Treasuries seit Krisenbeginn bei rund 0,7 %, so dürfte dieser Wert zum Jahres ende 2021 bei 1,2 % liegen, was historisch betrachtet allerdings vergleichsweise gering ist. Würde man alte Regressionsmodelle mit Inflationserwartungen und dem US-Leitzins füttern, so ergäben sich Werte um 2,5 %.

Immer auf dem neusten Stand!

Mit den Newslettern und Publikationen von Volkswirtschaft/Research

Verwandte Themen: